В 2018 году в регионах России ввод 40% складов был перенесен.

Строительство » Московский регион

Строительство » Северо-Западный ФО

Строительство » Промышленное строительство РФ

Строительство » Торгово-административное строительство РФ

Строительство » Жилищное строительство РФ

Строительство » Дорожное строительство РФ и инфраструктурные проекты

Строительство » Сибирский ФО

Строительство » Дальневосточный ФО

Источник: Knight Frank Research, 2019

· В России по итогам 2018 года общий объем ввода качественных складских площадей составил 1,2 млн кв. м, из которых 65% или 805 тыс. кв. м введены в Московском регионе, 10% или 124 тыс. кв. м – в Санкт-Петербурге и Ленинградской области, остальные 235% или 302 тыс. кв. м в регионах России. Показатель ввода в регионах России по итогам 2018 года на 14% ниже показателя ввода по итогам 2017 года. Крупнейшими объектами, введенными в эксплуатацию в 2018 году, стали распределительный центр X5 Retail Group в Ярославле площадью около

34 тыс. кв. м, логистический центр "Почта России" в Казани площадью около 36 тыс. кв. м, новая очередь в рамках складского комплекса "АВС-Электро" в Воронеже площадью около 35 тыс. кв. м, распределительный центр "Монетка" в Екатеринбурге площадью около 34 тыс. кв. м, корпус 8 в рамках складского комплекса "Придорожный" в Самаре площадью около 26 тыс. кв. м и торгово-складской комплекс "ЭТМ" в Казани площадью около 22,5 тыс. кв. м.

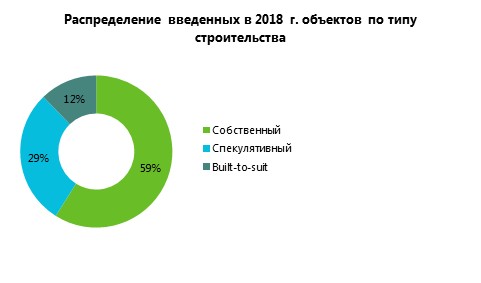

· Наибольшая доля объектов, введенных в эксплуатацию в 2018 году в регионах России, была построена под заказ: 59% (или около 178 тыс. кв. м) – с привлечением генерального подрядчика на собственном земельном участке, 12% (или около 37 тыс. кв. м) – в формате built-to-suit. Доля спекулятивных проектов в регионах России в 2018 году составила 29% (или около 87 тыс. кв. м). Следует отметить, что ввод около 40% от общего объема запланированных к вводу в 2018 года объектов (в большинстве случаев спекулятивных), был перенесен на первую половину 2019 года.

Источник: Knight Frank Research, 2019

· Несмотря на то, что преобладающее большинство объектов в регионах России строится под заказ, спекулятивное строительство также ведется. Например, в Екатеринбурге в рамках складского комплекса "Ролси" идет спекулятивное строительство 3-ей очереди площадью около 50 тыс. кв. м с мультитемпературными камерами. В Новосибирске в складском комплексе "Сибирский" идет строительство блоков около 40 тыс. кв. м и около 20 тыс. кв. м, в Ростове-на-Дону и Краснодаре компания "Адва" ведет строительство новых очередей в рамках своих парков площадью около 30 тыс. кв. м и 10 тыс. кв. м соответственно.

· Несмотря на наличие в регионах России спекулятивного девелопмента, наблюдается дефицит готовых свободных складов класса А. Доля вакантных площадей по итогам 2018 года находилась на уровне 4,4%, что в абсолютном выражении составляет около 325 тыс. кв. м. Как отмечает Сергей Кузичев, директор департамента складской и индустриальной недвижимости Knight Frank, найти готовый блок в складском комплексе класса А площадью от 10 тыс. кв. м в большинстве регионов России по-прежнему достаточно сложно. Как правило, вакантные площади в большом объеме появляются при одномоментном вводе на рынок нового объекта, что для большинства регионов редкость, или при освобождении текущим арендатором площадей.

* По субъектам РФ с объемом качественной складской недвижимости от 100 тыс. кв. м.

** Triple net -здесь и далее арендные ставки на стандартные склады класса А без учета НДС, операционных расходов и коммунальных платежей. Для мультитемпературных комплексов ставки аренды будет выше на 20-35% в зависимости от объема температурных зон и стоимости выбранного оборудования.

Добавить сноску и

| Регион* | Предложение, тыс. кв. м | Доля вакантных площадей, % | Численность населения на 1 января 2018 г., тыс. человек* | Оборот розничной торговли в 2017 г. млрд руб. | Запрашиваемая ставка аренды, руб./ кв. м/год** |

| Екатеринбург | 1 128 | 4,3% | 4 325,27 | 1 078,23 | 3 800 |

| Новосибирск | 1 060 | 2,9% | 2 788,85 | 473,4 | 3 700 |

| Самара | 598 | 10,0% | 3 193,51 | 613,6 | 3 200 |

| Казань | 517 | 1,5% | 3 894,28 | 843,9 | 3 400 |

| Ростов-на-Дону | 475 | 4,2% | 4 220,45 | 880,4 | 3 700 |

| Нижний Новгород | 400 | 0,9% | 3 234,75 | 696,9 | 3 200 |

| Воронеж | 393 | 1,1% | 2 333,77 | 516,6 | 3 200 |

| Краснодар | 385 | 0,2% | 5 603,42 | 1 306,9 | 3 600 |

| Челябинск | 258 | 9,8% | 3 493,04 | 492,4 | 3 600 |

| Пермь | 174 | 4,6% | 2 623,12 | 502,3 | 3 400 |

| Красноярск | 157 | 5,1% | 2 876,50 | 511,1 | 3 000 |

| Владивосток | 124 | 1,6% | 1 913,04 | 375,0 | 4 800 |

| Уфа | 110 | 0,0% | 4 063,29 | 841,1 | 3 000 |

Источник: Росстат, Knight Frank Research 2019

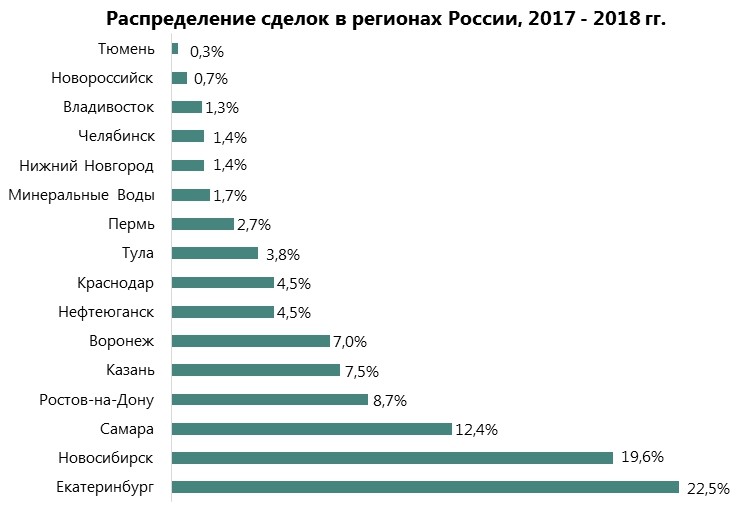

" По итогам 2018 года в регионах России (без учета Московского региона, Санкт-Петербурга и Ленинградской области) было арендовано и куплено около 220 тыс. кв. м складских площадей, что в 2 раза меньше объема сделок, заключенных в 2017 году. При этом в Московском регионе по итогам 2018 году было арендовано и куплено около 1,8 млн кв. м, что почти в 8 раз больше показателя ввода в регионах России.

Источник: Knight Frank Research, 2019

" Исторически, наибольшую долю в структуре спроса на качественную складскую недвижимость в регионах России формирует сегмент розничной торговли. По итогам 2018 года данный тренд сохранился - ритейлеры сформировали 50% от общего объёма региональных сделок, что в абсолютном выражении равно 111 тыс. кв. м. Крупнейшей сделкой в данном сегменте стало подписание договора на строительство собственного распределительного центра в Новосибирске розничной продуктовой сетью "Лента" площадью около 30 тыс. кв. м на территории "PNK Парка Толмачёво". Второе место в структуре спроса сформировал сегмент дистрибуторов, доля которых составила около 20% (или 44 тыс. кв. м). Крупнейшей сделкой в данном сегменте стало подписание дистрибьютором электрооборудования "ЭТМ" договора на строительство собственного торгово-складского комплекса в формате built-to-suit в Самаре площадью около 26 тыс. кв. м.

Источник: Knight Frank Research, 2019

Источник: Knight Frank Research, 2019

" Средний уровень запрашиваемой ставки аренды на качественную складскую недвижимость в регионах России по итогам 2018 года составил 3 500 руб./кв. м/год triple net. Наиболее высокий уровень запрашиваемой ставки аренды был зафиксирован во Владивостоке - 4 800 руб./кв. м/год triple net. Данный уровень ставки объясняется дефицитом готовых качественных проектов. Также высокий уровень запрашиваемой ставки аренды наблюдался в Екатеринбурге - 3 800 руб./кв. м/год triple net, Новосибирске и Ростове-на-Дону - 3 700 руб./кв. м/год triple net, наиболее низкий уровень запрашиваемой ставки аренды на готовые склады класса А был зафиксирован в Уфе и Красноярске - 3 000 руб./кв. м/год.

" Средний уровень операционных платежей находится в диапазоне 800-1 200 руб./кв. м/год.

" Средняя запрашиваемая цена строительства проекта в формате built-to-suit на продажу от 10 000 кв. м по 2018 года находилась в диапазоне 35 000-40 000 руб./кв. м без учета НДС. Следует отметить, что стоимость строительства складского комплекса в регионах России превышает стоимость строительства складов в столичном регионе. Прежде всего это связано с увеличением затрат на транспортировку строительных материалов, необходимостью поиска квалифицированного персонала и т.д.

Для справки: Название компании: Найт Фрэнк Санкт-Петербург, АО (Knight Frank St Petersburg) Адрес: ********** Телефоны: ********** Факсы: ********** E-Mail: ********** Web: ********** Руководитель: **********

Для справки: Название компании: ********** Адрес: ********** Телефоны: ********** Факсы: ********** E-Mail: ********** Web: ********** Руководитель: ********** [Для просмотра контактных данных нужно зарегистрироваться или авторизироваться]

Получить информацию: