Ключевые сделки M&A на рынке оперирования подвижным составом за 3 квартала 2012 года - INFOLine Rail Russia TOP.

27.12.2012 в 16:24 | INFOLine, ИА | Advis.ru

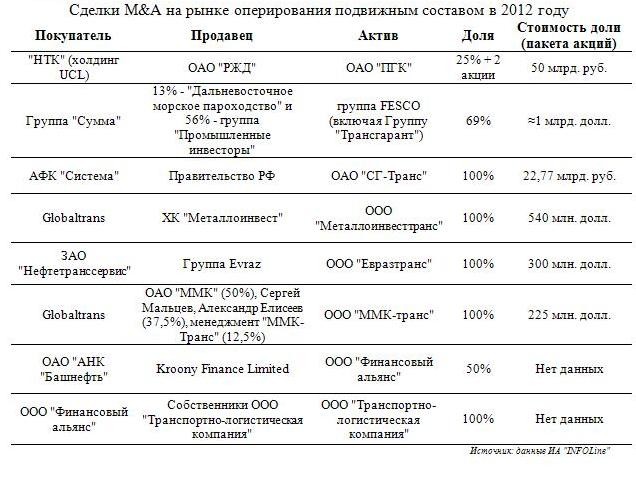

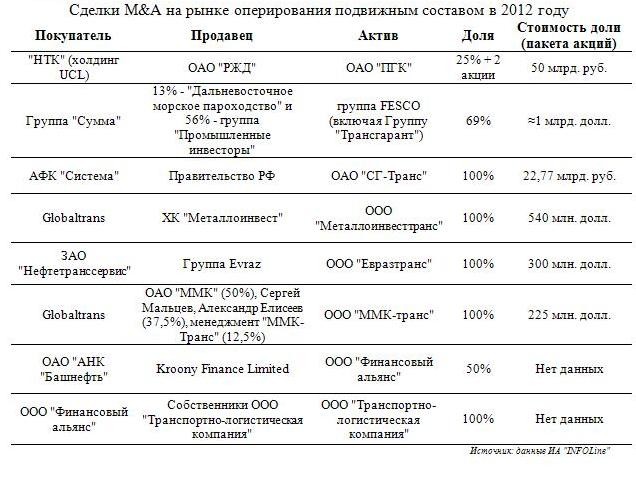

По данным обзора "INFOLine Rail Russia TOP за III квартал 2012 года", на российском рынке оперирования подвижным составом в 2012 году состоялся целый ряд сделок M&A, общая сумма которых превысила 4,5 млрд. долларов.

В октябре 2012 года холдинг UCLH выиграл конкурс на приобретение 25% плюс 2 акции ОАО "Первая грузовая компания", что позволяет консолидировать все 100% акций компании. С 1 октября 2012 года ОАО "ПГК" на условиях аренды были переданы все вагоны ООО "Независимая транспортная компания". Таким образом, парк в управлении "ПГК" увеличился до 193 тыс. единиц, что закрепляет безоговорочное лидерство компании в рейтинге INFOLine Rail Russia TOP. При этом суммарная доля UCLH на рынке подвижного состава России достигла 17%.

В июле 2012 года ООО "Финансовый альянс" (50% долю контролирует АФК "Система" через ОАО "Башнефть") приобрело 100% ООО "Транспортно-логистическая компания". В ноябре 2012 года АФК "Система" объявила о подписании договора на приобретение ОАО "СГ-Транс", что позволяет создать одно из крупнейших СП операторов с парком 34,5 тыс. вагонов. Железнодорожный бизнес АФК "Система", без учета ОАО "СГ-Транс", занимают 14 место INFOLine Rail Russia TOP.

Также крупным событием 2012 года на рынке оперирования подвижным составом стало приобретение Группой "Сумма" активов группы FESCO (в том числе Группы "Трансгарант", занимающей 7 место в рейтинге операторов INFOLine Rail Russia TOP. по выручке за 2011 год). В периметр сделки вошли следующие ж/д активы: ООО "Дальрефтранс", 50% ЗАО "Русская тройка", 21,1% ОАО "ТрансКонтейнер". Несмотря на то, что данная сделка была согласована в июне, ее закрытие состоялось в декабре. Для финансирования сделки группа "Сумма" привлекла партнера – так, 19,9% акций FESCO (из приобретаемых 70%), получит GHP Group Марка Гарбера. Соинвестор также разделил кредитную нагрузку группы в рамках сделки: около 800 млн. долларов на нее предоставил синдикат банков — ING, Goldman Sachs и Raiffeisen. В целом сумма сделки составила 900 млн. долларов, а с учетом ранее выкупленных казначейских акций — более 1 млрд. долл. В перспективе группа "Сумма" намерена развить собственное железнодорожное направление, основной акцент которого будет сделан на контейнерных перевозках (в том числе планируется приобретение контрольного пакета акций ОАО "Трансконтейнер").

Важной тенденцией 2012 года стала продажа грузовладельцами кэптивных компаний-операторов с целью получения максимального дохода от продажи парка в преддверии снижения цен и в условиях снижения логистический рисков в связи с формированием профицита парка полувагонов в России. В декабре 2012 года состоялось приобретение группой Globaltrans кэптивного оператора "ММК-Транс" с заключением контракта на осуществление 70% потребностей холдинга "ММК" в грузоперевозках. Общая сумма сделки составила 225 млн. долларов. Напомним, что в мае группа Globaltrans приобрела кэптивного оператора "Металлоинвесттранс", который в результате ребрендинга осуществляет деятельность под новым названием - "Ferrotrans".

В ноябре 2012 года ЗАО "Нефтетранссервис" выиграло конкурс на приобретение 100% оператора "Евразтранс" с парком 4114 полувагонов, при этом, бизнес по оперированию хопперами-окатышевозами Evraz сохранит за собой. Evraz также подписал с ЗАО "Нефтетранссервис" пятилетний сервисный договор на обеспечение около 30% от общих потребностей в железнодорожных грузовых перевозках.

Кроме сделок M&A все более актуальным становится формирование стратегических альянсов между операторами: так Rail Garant и "Спецэнерготранс", занимающие в рейтинге INFOLine Rail Russia TOP. 5 и 19 место соответственно, в апреле 2012 года образовали совместное предприятие "Рейлспецтранс".

Также, в конце декабря 2012 года стало известно, что Геннадий Тимченко – крупнейший бенефициар ООО "Трансойл", продаст 13% акций оператора Искандару Махмудову и Андрею Бокареву, которые в свою очередь, вместе контролирую 50% акций оператора ООО "Трансгрупп АС". После сделки, 80% акций ООО "Трансойл" останется у Геннадия Тимченко, еще 7% - у совладельца группы "Н-Транс" Андрея Филатова. Сумма сделки не раскрывается, но по оценкам участников рынка она может составить 150-200 млн. долларов.

Стоит отметить, что в группу "Трансгрупп АС" входит ЗАО "Нефтетранспорт" – оператор, специализирующийся на перевозке нефтяных грузов, соответственно, сделка открывает перспективы дальнейшей консолидации активов ООО "Трансойл" и ООО "Трансгрупп АС" и появления крупного игрока на рынке цистерн, в управлении которого будет находиться порядка 38 тыс. цистерн и в случае полной консолидации – крупного универсального оператора с парком до 50 тыс. вагонов (с учетом "Кузбассразрезуголь" УК, ОАО и других активов Махмудова и Бокарева).

Подробный анализ рынка железнодорожных перевозок и показателей компаний-операторов доступен в ежеквартальном отчете INFOLine Rail Russia TOP: III квартал 2012.

Информация об исследовании:

Основной целью ежеквартального рейтинга "INFOLine Rail Russia TOP" является анализ тенденций на рынке железнодорожного транспорта и оперирования подвижным составом, определение позиций сильнейших игроков, анализ изменения их операционных и финансовых показателей, а также мониторинг событий в операционной, финансовой и инвестиционной деятельности крупнейших собственников и операторов рынка подвижного состава.

В октябре 2012 года холдинг UCLH выиграл конкурс на приобретение 25% плюс 2 акции ОАО "Первая грузовая компания", что позволяет консолидировать все 100% акций компании. С 1 октября 2012 года ОАО "ПГК" на условиях аренды были переданы все вагоны ООО "Независимая транспортная компания". Таким образом, парк в управлении "ПГК" увеличился до 193 тыс. единиц, что закрепляет безоговорочное лидерство компании в рейтинге INFOLine Rail Russia TOP. При этом суммарная доля UCLH на рынке подвижного состава России достигла 17%.

В июле 2012 года ООО "Финансовый альянс" (50% долю контролирует АФК "Система" через ОАО "Башнефть") приобрело 100% ООО "Транспортно-логистическая компания". В ноябре 2012 года АФК "Система" объявила о подписании договора на приобретение ОАО "СГ-Транс", что позволяет создать одно из крупнейших СП операторов с парком 34,5 тыс. вагонов. Железнодорожный бизнес АФК "Система", без учета ОАО "СГ-Транс", занимают 14 место INFOLine Rail Russia TOP.

Также крупным событием 2012 года на рынке оперирования подвижным составом стало приобретение Группой "Сумма" активов группы FESCO (в том числе Группы "Трансгарант", занимающей 7 место в рейтинге операторов INFOLine Rail Russia TOP. по выручке за 2011 год). В периметр сделки вошли следующие ж/д активы: ООО "Дальрефтранс", 50% ЗАО "Русская тройка", 21,1% ОАО "ТрансКонтейнер". Несмотря на то, что данная сделка была согласована в июне, ее закрытие состоялось в декабре. Для финансирования сделки группа "Сумма" привлекла партнера – так, 19,9% акций FESCO (из приобретаемых 70%), получит GHP Group Марка Гарбера. Соинвестор также разделил кредитную нагрузку группы в рамках сделки: около 800 млн. долларов на нее предоставил синдикат банков — ING, Goldman Sachs и Raiffeisen. В целом сумма сделки составила 900 млн. долларов, а с учетом ранее выкупленных казначейских акций — более 1 млрд. долл. В перспективе группа "Сумма" намерена развить собственное железнодорожное направление, основной акцент которого будет сделан на контейнерных перевозках (в том числе планируется приобретение контрольного пакета акций ОАО "Трансконтейнер").

Важной тенденцией 2012 года стала продажа грузовладельцами кэптивных компаний-операторов с целью получения максимального дохода от продажи парка в преддверии снижения цен и в условиях снижения логистический рисков в связи с формированием профицита парка полувагонов в России. В декабре 2012 года состоялось приобретение группой Globaltrans кэптивного оператора "ММК-Транс" с заключением контракта на осуществление 70% потребностей холдинга "ММК" в грузоперевозках. Общая сумма сделки составила 225 млн. долларов. Напомним, что в мае группа Globaltrans приобрела кэптивного оператора "Металлоинвесттранс", который в результате ребрендинга осуществляет деятельность под новым названием - "Ferrotrans".

В ноябре 2012 года ЗАО "Нефтетранссервис" выиграло конкурс на приобретение 100% оператора "Евразтранс" с парком 4114 полувагонов, при этом, бизнес по оперированию хопперами-окатышевозами Evraz сохранит за собой. Evraz также подписал с ЗАО "Нефтетранссервис" пятилетний сервисный договор на обеспечение около 30% от общих потребностей в железнодорожных грузовых перевозках.

Кроме сделок M&A все более актуальным становится формирование стратегических альянсов между операторами: так Rail Garant и "Спецэнерготранс", занимающие в рейтинге INFOLine Rail Russia TOP. 5 и 19 место соответственно, в апреле 2012 года образовали совместное предприятие "Рейлспецтранс".

Также, в конце декабря 2012 года стало известно, что Геннадий Тимченко – крупнейший бенефициар ООО "Трансойл", продаст 13% акций оператора Искандару Махмудову и Андрею Бокареву, которые в свою очередь, вместе контролирую 50% акций оператора ООО "Трансгрупп АС". После сделки, 80% акций ООО "Трансойл" останется у Геннадия Тимченко, еще 7% - у совладельца группы "Н-Транс" Андрея Филатова. Сумма сделки не раскрывается, но по оценкам участников рынка она может составить 150-200 млн. долларов.

Стоит отметить, что в группу "Трансгрупп АС" входит ЗАО "Нефтетранспорт" – оператор, специализирующийся на перевозке нефтяных грузов, соответственно, сделка открывает перспективы дальнейшей консолидации активов ООО "Трансойл" и ООО "Трансгрупп АС" и появления крупного игрока на рынке цистерн, в управлении которого будет находиться порядка 38 тыс. цистерн и в случае полной консолидации – крупного универсального оператора с парком до 50 тыс. вагонов (с учетом "Кузбассразрезуголь" УК, ОАО и других активов Махмудова и Бокарева).

Подробный анализ рынка железнодорожных перевозок и показателей компаний-операторов доступен в ежеквартальном отчете INFOLine Rail Russia TOP: III квартал 2012.

Информация об исследовании:

Основной целью ежеквартального рейтинга "INFOLine Rail Russia TOP" является анализ тенденций на рынке железнодорожного транспорта и оперирования подвижным составом, определение позиций сильнейших игроков, анализ изменения их операционных и финансовых показателей, а также мониторинг событий в операционной, финансовой и инвестиционной деятельности крупнейших собственников и операторов рынка подвижного состава.