Сладкий доход. "Агроинвестор". 9 февраля 2023

Розничная торговля » FMCG сети

Строительство » Северо-Кавказский ФО

Строительство » Московский регион

Строительство » Северо-Западный ФО

Строительство » Промышленное строительство РФ

Строительство » Торгово-административное строительство РФ

Строительство » Жилищное строительство РФ

Строительство » Дорожное строительство РФ и инфраструктурные проекты

Строительство » Сибирский ФО

Строительство » Дальневосточный ФО

Рынок продуктов питания » Рынок сахара

Строительство » Северо-Кавказский ФО

Строительство » Московский регион

Строительство » Северо-Западный ФО

Строительство » Промышленное строительство РФ

Строительство » Торгово-административное строительство РФ

Строительство » Жилищное строительство РФ

Строительство » Дорожное строительство РФ и инфраструктурные проекты

Строительство » Сибирский ФО

Строительство » Дальневосточный ФО

Рынок продуктов питания » Рынок сахара

09.02.2023 в 14:41 | Агроинвестор | Advis.ru

Сахарная свекла вернула статус одной из самых рентабельных агрокультур.

Затраты на производство в свеклосахарной отрасли в 2022/23 сельхозгоду заметно увеличились. Как и в других секторах, участникам этого рынка усложнили работу санкции, валютная нестабильность, проблемы с логистикой. Трудностей добавила и погода во время уборки, из-за которой ее сроки, а также переработка сырья заметно затянулись. Тем не менее и аграрии, и переработчики сезоном в целом довольны. По его итогам может быть выработано более 6,3 млн т сахара

Свеклосахарная кампания России сезона 2022/23 в большинстве регионов страны началась раньше, чем в предыдущем году. Однако с середины сентября и по конец октября темп уборки свеклы в центре страны, где, по оценкам Института конъюнктуры аграрного рынка (ИКАР), производится 61-65% всего объема свекловичного сахара, был существенно ниже, чем в 2021-м, из-за дождей. В ноябре отставание сокращалось. "Копка свеклы обычно продолжается во всех регионах, кроме Алтая, и в ноябре, особенно в Центре, а Юг, бывает, уходит в декабрь, однако такой массовой уборки агрокультуры под снегом, как в прошлом году, в России еще не было", — акцентирует внимание ведущий эксперт ИКАР Евгений Иванов.

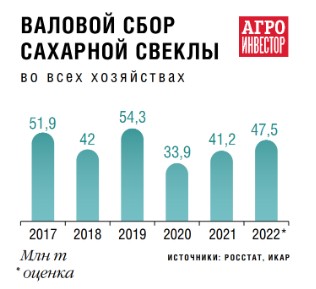

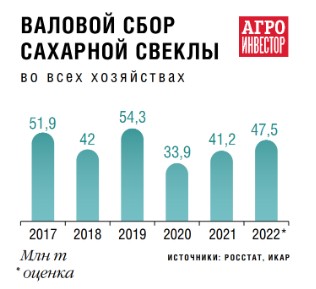

Несмотря на сложные условия уборочной кампании, валовой сбор сахарной свеклы в 2022 году увеличился по сравнению с предыдущим показателем более чем на 15% и вернулся на уровень 2011-го, составив около 47,5 млн т (годом ранее — 40,7 млн т), информирует эксперт. Один из факторов этого роста — расширение уборочной площади на 0,7%, до 999 тыс. га. Поднялась и средняя урожайность — до 476 ц/га против 411 ц/га в 2021-м. Сбор с гектара был ниже лишь на Алтае, уточняет Иванов.

С учетом специфики свеклосахарной отрасли при расчете выхода сахара необходимо ориентироваться не только на объем урожая, но и на такие показатели, как дигестия, степень пригодности свеклы к хранению, да и сами условия хранения, комментирует начальник чувашского филиала "Центра Агроаналитики" Минсельхоза России Олеся Афанасьева. "Качественные характеристики корнеплодов наряду с количественными в конечном счете и формируют общий объем готового продукта", — говорит она. По данным ИКАР, в среднем по России дигестия сахарной свеклы составила в сезоне 2022/23 (оценка на начало января) 16,6% против 17,1% в 2021/22-м, выход сахара — 13,8% против 14,4%, а его потери — 2,8% против 2,7% соответственно.

Урожай вырос почти у всех

Агрофирма "Прогресс" из Краснодарского края в 2022 году получила рекордную урожайность сахарной свеклы — 780 ц/га против 560 ц/га в 2021-м. "За 50 лет производства этой агрокультуры в нашем районе такого высокого показателя не было никогда! — подчеркивает гендиректор компании Александр Неженец. — Выйти на него удалось благодаря последовательному совершенствованию технологии выращивания свеклы, мы обучались у ведущих мировых производителей ее семян". Однако, признает руководитель, качество корнеплода в прошлом году хоть и было неплохим, содержание в нем сахара уступало показателю 2021-го: 14,3% против 15% соответственно. "Подвела погода: летом в течение месяца стояла жара выше +30 ?С, что вредно для свеклы", — поясняет он.

Хозяйства концерна "Покровский" (Краснодарский край) в этом сезоне получили по сахарной свекле лучшие результаты за последние пять лет. Максимальная урожайность агрокультуры на отдельных полях превышала 800 ц/га. А средний по группе показатель по сравнению с предыдущим сельхозгодом вырос более чем на 100 ц/га — c 538 до 640 ц/га. Всего было собрано 1,5 млн т свеклы — такой же показатель был получен годом ранее, притом что площади под ней в 2022-м были меньше, чем в 2021-м — 23,3 тыс. га против 26,8 тыс. га соответственно. "Часть полей по требованиям севооборота отдали под многолетние травы, так как земля должна отдыхать: сахарная свекла сильно разрушает гумус почвы, поэтому на одно и то же поле ее можно возвращать не ранее чем через пять лет, — рассказывает управляющий сахарной группой холдинга Михаил Пак. — Кроме того, мы постепенно меняем дислокацию посевов этой агрокультуры, чтобы они располагались максимально близко к одному из наших сахарных заводов, для упрощения логистики".

Также концерн получил хорошие показатели сахаристости, на некоторых полях выход сахара составлял 13 т/га. Средняя дигестия была на уровне 16%. Помимо этого, в сезоне 2022/23 "Покровский" продолжил техническое перевооружение хозяйств, выращивающих свеклу: были закуплены современные опрыскиватели, широкозахватные сеялки, функциональные междурядные культиваторы и другая техника. Все это в совокупности способствовало получению урожая не менее чем в 2021 году, несмотря на сокращение посевных площадей на 15%.

Нарастил валовой сбор сахарной свеклы и еще один крупный игрок сахарного рынка, работающий на Кубани, — "Агрокомплекс" им. Н. И. Ткачева. Урожай агрокультуры во всех хозяйствах компании увеличился на 13% по сравнению с показателем предыдущего года.

Агропредприятиями ГК "Продимекс" в 2022 году было собрано около 7,8 млн т свеклы, это на 30% больше, чем в 2021-м. Таким образом, доля собственного сырья в общем объеме переработки приблизилась к 80%. "Во время уборки сложились очень непростые погодные условия: постоянные осадки, чередование морозов и оттепелей значительно осложняли ситуацию, вывоз свеклы на ряд заводов будет продолжаться до середины января", — рассказывал гендиректор "Продимекса" Виктор Алексахин в конце декабря.

Тем не менее средняя урожайность в группе составила 515 ц/га, и почти во всех регионах присутствия холдинга она выше прошлогодней. Площади под свеклой в прошлом году тоже были больше, чем в позапрошлом, — на 3%. По словам Алексахина, расширение посевов связано с размерами полей в севообороте. "Качество сахарной свеклы в этом сезоне в целом тоже хорошее, но из-за неблагоприятной погоды осенью наши специалисты фиксируют снижение сахаристости примерно на 5% и отмечают высокую степень загрязнения корнеплодов", — делится он.

В ГК "Агротех-Гарант" (Воронежская, Белгородская области) площади под сахарной свеклой в прошлом году превысили 10 тыс. га — на 5% больше, чем годом ранее. Из-за сложных погодных условий хозяйства группы закончили уборку и вывоз урожая на 20 дней позже среднемноголетних сроков — только к 30 декабря. "По степени напряженности работы это была, пожалуй, самая сложная уборочная кампания в нашей практике", — признает президент компании Сергей Оробинский. В то же время урожайность получилась выше как позапрошлогодней, так и плановой — показатель в зачетном весе составил 550 ц/га. "Результат мог быть значительно выше, однако низкие температуры декабря (до -17 ?С), предопределили дополнительные потери и резко снизили фактически получаемую урожайность с 620 до 450 ц/га, — говорит он. — Качество убираемой сахарной свеклы по показателям загрязненности и сахаристости корнеплодов тоже было несколько хуже, чем годом ранее".

Предприятия ГК "ЭкоНива", выращивающие сахарную свеклу в Воронежской области, под урожай 2022 года засеяли агрокультурой более 5,3 тыс. га против 4,5 тыс. га в 2021-м. Всего в прошлом году собрано 291 тыс. т корнеплодов, что в 2,3 раза выше результата годом ранее. "Таких результатов удалось достичь за счет увеличения посевных площадей и значительного повышения урожайности: в 2022-м она составила 546 ц/га против 286 ц/га в 2021-м, — сообщает представитель холдинга. — Показатель сахаристости соответствовал плану". Собранный урожай отправлен на переработку на сахарные заводы партнеров.

А вот в компании "Делос" (в составе — Лопандинский сахарный завод в Брянской области и Залегощенский в Орловской), хозяйства которой находятся в нескольких регионах центральной России, валовой сбор свеклы и ее качество снизились, несмотря на то что уборка была закончена в традиционные сроки — до конца первой декады ноября. "Сев в прошлом году был позже, чем обычно, и агрокультуре не хватило времени, чтобы набрать вес и сахар в достаточном количестве, — объясняет гендиректор "Делоса" Владимир Гусев. — К тому же после уборки часть корнеплодов долго оставалась на полях, вывоз с полей продолжался до первой декады января, это тоже негативно сказалось на содержании сахара".

Новые сложности

Самым серьезным вызовом для российских участников свеклосахарного рынка в сезоне 2022/23 стало все, что связано с санкциями, говорит Иванов. Введенные ограничения сильно усложнили логистику импортных поставок средств производства, необходимых для отрасли, а также сбыт гранулированного свекловичного жома на основной рынок — в Евросоюз. Однако производители сахара ищут и находят пути решения возникающих проблем, утверждает эксперт. Например, начали изготавливать мелассированный жом, вывоз которого не запрещен. Правда, нужен он не всем, не в таких объемах и на него в ЕС есть ввозные пошлины, добавляет Иванов.

Новые проблемы с логистикой накладываются на те, которые существуют уже достаточно давно. "У России все еще не хватает терминалов на российской Балтике, приспособленных для перевалки аграрных сыпучих грузов: сахара-сырца, гранулированного жома, шрота, жмыха, зерна, — отмечает Иванов. — Сейчас строятся терминалы в Усть-Луге и в Высоцке, но, когда они заработают, пока неизвестно. Вероятно, не раньше конца 2023-го". Из-за дефицита мощностей экспортеры вынуждены использовать логистическую инфраструктуру или юга страны, или не слишком дружественной Прибалтики. Тем регионам, которые находятся недалеко от порта Новороссийск, в плане экспорта легче, так как они могут отгружать свою продукцию через этот порт. Те же, что расположены к северо-западу от линии Воронеж — Казань, могли бы отправлять свои грузы через российские терминалы на Балтике с гораздо меньшими издержками, чем сейчас через черноморский порт или страны Прибалтики. Новые аграрные терминалы заметно повысили бы экономику предприятий, которые находятся в относительной близости к Санкт-Петербургу, так как компании за счет снижения логистических издержек смогли бы продавать свою продукцию дороже, уверен эксперт.

Логистика морского контейнерного экспорта из России по-прежнему обходится намного дороже и сложнее, чем из других стран, ориентированных на внешние поставки. "Это проблема находится на стыке разных ведомств и организаций: Минсельхоза, Минтранса, ФТС, Погранслужбы, РЖД, портов и др. И пока решается крайне медленно", — говорит Иванов. Если в наступившем году удастся запустить один или несколько терминалов для отгрузок аграрной продукции на Балтике, то это станет серьезным прорывом и для аграрного сектора, и для сахарной отрасли, уверен он.

Однако, несмотря на все проблемы, связанные с санкциями, российским предприятиям удалось завезти семена сахарной свеклы, содержать технику в исправном состоянии и даже поднять продуктивность на 9% — выход сахара с гектара до 6,2 т, подчеркивает Иванов. "Это говорит о том, что отечественные сельхозпроизводители и сахарные заводы продолжают совершенствовать технологии, и есть вероятность того, что в перспективе они улучшат данный показатель до 8-9 т/га", — верит он.

Цены радуют

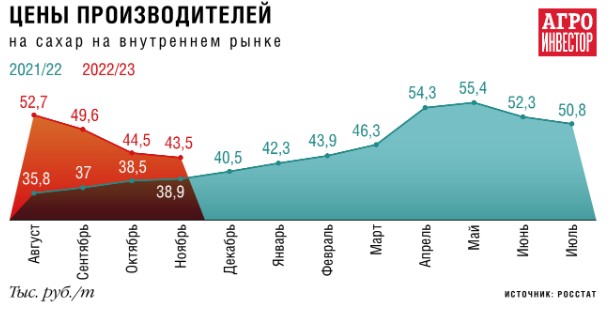

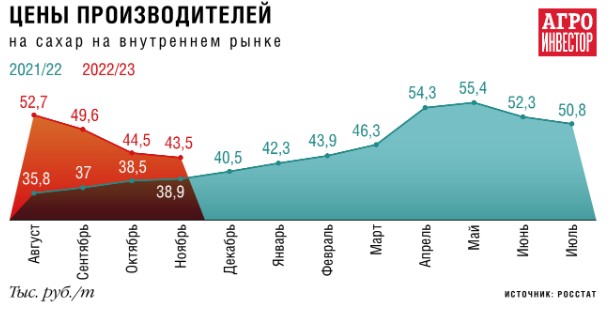

В первой половине этого сезона цены находились на комфортном уровне как для производителей сахара, так и для поставщиков сырья. Одна из причин, отмечает Иванов, в том, что государство приостановило регулирование цен на сахар, и с 1 сентября 2022-го были отменены запреты на его экспорт.

По данным отчетов региональных Минсельхозов, цены производителей на сахар на конец декабря составляли в среднем 47,6 тыс. руб./т с НДС, что на 21,2% ниже, чем в начале сезона 2022/23, в августе, и всего на 4,6% выше стоимости в декабре 2021-го, приводит цифры Афанасьева. "Таким образом, благодаря хорошему урожаю и прогнозам увеличения объемов выработки сахара по сравнению с предыдущим сельхозгодом цены на сахар полностью стабилизировались", — констатирует она. Эксперт полагает, что во второй половине сезона возможны корректировки цены в сторону увеличения, в том числе из-за того, что массовая переработка сахара завершится и заводы приостановят свою деятельность. Стимулировать повышение стоимости также будет необходимость наращивания оборотных средств к новой посевной кампании. "Основополагающим же балансирующим фактором весь сезон 2022/23 будет оставаться превышение выработки сахара над потреблением, — говорит Афанасьева. — Цена сахара к концу сельхозгода (конец июля 2023 года) будет зависеть от общей экономической ситуации в стране, в том числе от темпов роста цен на удобрения, нефтепродукты, запчасти и так далее".

Еще один немаловажный аспект — погодно-климатический: условия во время посевных работ, запасы влаги, глубина промерзания почвы в зимний период, перечисляет эксперт "Центра Агроаналитики". Все это наравне с температурным режимом весенних месяцев будет оказывать влияние на сроки и площадь сева сахарной свеклы. "И именно эта информация станет основополагающей при формировании стоимости сахара ближе к лету и к концу сезона", — полагает Афанасьева.

По наблюдениям Михаила Пака, в конце декабря оптовые цены на сахар находились в пределах 50-55 тыс. руб./т. "Как производителей, нас этот уровень полностью устраивает", — отмечал он тогда.

Минсельхоз себестоимость производства сахара в этом сезоне в центральных регионах страны оценивал в пределах 47-48 руб./кг, напоминает Гусев. Но для предприятий, которые продолжают вывозить сырье с полей и после Нового года, показатель может быть выше, считает он. "Пока сложно сказать, насколько комфортными для отрасли являются сложившиеся цены на сахар, хотя наверняка текущий сезон будет хуже предыдущего из-за существенного увеличения себестоимости", — полагает Гусев.

По мнению руководителя, затраты на производство сахарной свеклы и сахара для компаний, которые сами выращивают сырье для своих заводов, выросли из-за двух факторов. Во-первых, в прошлом году в марте производители сахарной свеклы закупали семена, запчасти, технику по высоким ценам из-за низкого курса рубля. "Ожидалось, что рубль ослабнет еще сильнее, поэтому все компоненты для посевной закупались по тем ценам, которые сложились на тот момент", — напоминает Гусев. Во-вторых, погодные условия препятствовали вывозу сахарной свеклы с полей, заводы приходилось останавливать на несколько дней, ломалась техника, а это тоже дополнительные расходы.

Цена реализации сахара в первой половине сезона 2022/23 полностью устраивала агрофирму "Прогресс". "Хорошо, что государство приостановило ограничения на него, — говорит Александр Неженец. — Рентабельность сахарной свеклы тоже получилась высокая, относительно другой производимой нами растениеводческой продукции эта агрокультура находится на первом вместе". Главным образом такой результат компания получила благодаря высокой урожайности. Предприятие работает с Курганинским сахарным заводом по системе гарнцевого сбора: сдает свеклу на переработку, получает патоку и жом — сырой и гранулированный — для животноводства. А сахар, полученный из сырья, выращенного "Прогрессом", прямо с завода отправляется покупателям агрофирмы, сообщает руководитель.

Возделывание сахарной свеклы в этом сезоне в целом рентабельно, соглашается Оробинский. За прошедший период сезона показатель составил порядка 25%, но он был бы еще выше, если бы затраты — особенно на уборку и перевозку урожая — не увеличились так значительно. "По итогам сельхозгода все же надеемся сохранить рентабельность на уровне 20-25%, что делает агрокультуру весьма привлекательной для производства", — подчеркивает он.

Сколько будет сахара?

Переработка свеклы урожая 2022 года продлится на некоторых заводах до февраля, а сиропа и мелассы — до августа, информирует Евгений Иванов. По прогнозу ИКАР, всего в сезоне 2022/23 Россия произведет порядка 6,35 млн т сахара с учетом переработки сиропа и мелассы.

Увеличение объемов сырья напрямую влияет на продолжительность работы сахарных заводов, обращает внимание Олеся Афанасьева. Согласно данным Союзроссахара, на конец 2022 года переработку завершили 15 сахарных заводов, годом ранее в это время — уже 37 предприятий выработали все имевшееся сырье. Интенсивность обработки корнеплодов и выработки сахара были максимальными. По оценке Минсельхоза, производство сахара в текущем сезоне может составить более 6,3 млн т, отмечает эксперт. "Этого будет достаточно для обеспечения внутренних потребностей страны, так как объем внутреннего потребления сладкого продукта оценивается в 5,9 млн т", — дополняет она.

В составе "Покровского" производство сахара осуществляют три предприятия в Краснодарском крае: "Каневсксахар", "Тимашевский сахарный завод" и СК "Курганинский". В этом сельхозгоду их производственные линии работали практически на полную мощность, к концу ноября уже завершили переработку и перешли к обслуживанию оборудования и подготовке к консервации, рассказывает Михаил Пак. "Таким образом, сезон мы отработали за 110-115 дней, без сбоев и остановок, — констатирует он. — С учетом графика уборки агрокультуры это оптимальные сроки, которые позволили нам значительно увеличить эффективность работы предприятий". Всего заводами концерна было освоено 2 млн т свеклы и выпущено 250 тыс. т сахара. Это на четверть больше, чем годом ранее, когда при тех же объемах переработки (более 1,9 млн т), но низкой дигестии свеклы компания получила чуть более 200 тыс. т готового продукта.

Заводов меньше — сахара больше

По данным ИКАР, в сезоне 2022/23 в России работало 65 сахарных заводов. С момента распада СССР закрылось 31 предприятие. "Примеров их реиндустриализации нет, несмотря на то что сахарный завод — это газопровод, электростанция, электросеть, железнодорожные пути, автодороги, локальная социальная инфраструктура, снабжение ближайшего жилья электричеством и теплом, — перечисляет Евгений Иванов. — Есть вероятность, что в ближайшие годы еще порядка 10 неэффективных предприятий могут быть закрыты, но Россия при этом будет в состоянии делать до 8 млн т сахара".

Сахарный завод "Свобода", входящий в структуру холдинга "Прогресс Агро" (Краснодарский край), на начало декабря прошлого года переработал рекордный для предприятия 1 млн т сахарной свеклы и готовился принять еще более 70 тыс. т сырья. Сезон для предприятия начался 31 июля. Спустя месяц завод вышел на заданную производственную мощность в 7,4 тыс. т сырья в сутки и практически весь сельхозгод работал в таком режиме. Объем выработанного за сезон сахара на начало декабря оценивался более чем в 130 тыс. т, что на 51% больше, чем в 2021/22-м. Также компания произвела более 36,7 тыс. т гранулированного жома.

"Продимекс" ожидает произвести свыше 1,2 млн т сахара, что почти на 20% больше, чем годом ранее. "Мы планируем завершить переработку сахарной свеклы в третьей декаде января", — говорил в начале этого месяца Алексахин. Урожай прошлого сезона был переработан в аналогичные сроки, добавлял он.

Заводы "Делоса" планировали закончить переработку сахарной свеклы 5 января, однако процесс затянулся из-за сложностей с вывозом сырья. Лопандинский сахарный завод компании, который завершил сезон первым, произвел 25 тыс. т сахара. Залегощенский в конце первой декады января еще продолжает работать.

Площади свеклы могут вырасти

Под урожай текущего года посевы сахарной свеклой будут увеличиваться, прогнозирует Иванов. Экономика зерновых и масличных сильно просела, в том числе по причине государственного зарегулирования этих отраслей. Рентабельность производства свеклы тоже несколько снизилась из-за увеличения издержек, но в меньшей степени. Однако наращивать площади более чем на 7-8% будет не очень хорошим решением, предупреждает эксперт. "Комфортно наша страна сможет экспортировать порядка 600 тыс. т сахара, а потребление внутри страны составляет около 5,8 млн т. Если же производство сахара превысит 6,8 млн т, то необходимость крупных объемов вывоза будет сильно давить на цены сахара и свеклы", — разъясняет он.

В 2022 году площадь сахарной свеклы составила 1,03 млн га — на 3,2% больше, чем в 2021-м, напоминает Афанасьева. Минсельхоз ожидает, что в 2023-м тенденция расширения посевов продолжится. Положительной динамике будет способствовать в том числе господдержка сельхозпроизводителей, считает эксперт.

Аграрии, опрошенные "Агроинвестором", если и планируют увеличивать площади, то незначительно. Так, в "Продимекс" они останутся на уровне 2022-го. "Прогресс" тоже не собирается наращивать посевы сахарной свеклы — в течение последних пяти лет они в агрофирме не меняются. "Гораздо важнее сохранить полученный показатель урожайности и работать над повышением качества агрокультуры", — подчеркивает Александр Неженец.

В "Покровском" сахарная свекла уже занимает около 10% общей посевной площади, и менять эту пропорцию или вносить корректировки в севооборот компания не планирует. Агрономы концерна разработали уникальную технологию обработки почвы, которая позволяет ежегодно получать стабильно высокие показатели и закрывать потребности сахарных заводов в собственном сырье, утверждает Михаил Пак.

А вот "Агротех-Гарант" рассчитывает увеличить посевы на 5-7%. Этому способствует сложившаяся конъюнктура рынка. "Вместе с тем пугает тот факт, что стоимость затрат на уборку и перевозку корнеплодов выросла на 40%, — признает Оробинский. — В качестве возможных дополнительных рисков, связанных с возделыванием свеклы, следует назвать дефицит запчастей и значительное снижение сервисного обслуживания уборочных комбайнов и погрузочной техники, поскольку, к сожалению, вся эта техника только импортного производства".

Все вызовы прошлого года остаются, предупреждает Иванов. "Есть опасения, что нам перестанут поставлять семена, сельхозтехнику, оборудование для сахарных заводов, запчасти. Все это часто импортное, и не всегда есть альтернатива в дружественных странах", — отмечает он.

Между тем "Прогресс" к посевной готов на 100%. Семена сахарной свеклы были оплачены уже в конце декабря, удобрения закуплены в полном объеме, СЗР — на 75%. "Но вот запчасти и обслуживание техники подорожало от 50 до 200% в зависимости от позиций, есть проблемы и с их получением, усложнилась логистика", — перечисляет риски Неженец. В то же время в компании есть определенность по поводу того, с кем она будет работать по поставкам этих средств производства и что необходимо сделать. По предварительным оценкам руководителя, затраты на посевную в 2023 году по сравнению с прошлым годом вырастут примерно на 20-25%.

Хозяйства "Покровского" тоже практически полностью обеспечены азотными удобрениями для весенней подкормки, приобретены семена, продолжается ремонт и обслуживание техники. "Этот процесс пока идет сложно, запчасти выросли в цене и доставляются с задержками, — вторит Михаил Пак Александру Неженцу. — Однако более 50% парка необходимых машин у нас уже отремонтировано и готово к новому сезону, по остальным работы еще ведутся". К весне все хозяйства завершат ремонт и выведут всю необходимую технику в поле, уверен топ-менеджер.

Негативное влияние на отрасль оказывает и текущая геополитическая ситуация. Из-за постоянных обстрелов один из курских сахарных заводов этом сезоне не работал, напоминает Иванов. По этой же причине не были убраны некоторые приграничные поля с сахарной свеклой в Курской и Белгородской областях. Находиться там людям и технике было просто опасно. В таких условиях всем игрокам рынка нужно тщательно планировать все процессы производства и финансирования, заранее находить деньги на покупку всего необходимого и выстраивать логистику снабжения, рекомендует эксперт.

Затраты на производство в свеклосахарной отрасли в 2022/23 сельхозгоду заметно увеличились. Как и в других секторах, участникам этого рынка усложнили работу санкции, валютная нестабильность, проблемы с логистикой. Трудностей добавила и погода во время уборки, из-за которой ее сроки, а также переработка сырья заметно затянулись. Тем не менее и аграрии, и переработчики сезоном в целом довольны. По его итогам может быть выработано более 6,3 млн т сахара

Свеклосахарная кампания России сезона 2022/23 в большинстве регионов страны началась раньше, чем в предыдущем году. Однако с середины сентября и по конец октября темп уборки свеклы в центре страны, где, по оценкам Института конъюнктуры аграрного рынка (ИКАР), производится 61-65% всего объема свекловичного сахара, был существенно ниже, чем в 2021-м, из-за дождей. В ноябре отставание сокращалось. "Копка свеклы обычно продолжается во всех регионах, кроме Алтая, и в ноябре, особенно в Центре, а Юг, бывает, уходит в декабрь, однако такой массовой уборки агрокультуры под снегом, как в прошлом году, в России еще не было", — акцентирует внимание ведущий эксперт ИКАР Евгений Иванов.

Несмотря на сложные условия уборочной кампании, валовой сбор сахарной свеклы в 2022 году увеличился по сравнению с предыдущим показателем более чем на 15% и вернулся на уровень 2011-го, составив около 47,5 млн т (годом ранее — 40,7 млн т), информирует эксперт. Один из факторов этого роста — расширение уборочной площади на 0,7%, до 999 тыс. га. Поднялась и средняя урожайность — до 476 ц/га против 411 ц/га в 2021-м. Сбор с гектара был ниже лишь на Алтае, уточняет Иванов.

С учетом специфики свеклосахарной отрасли при расчете выхода сахара необходимо ориентироваться не только на объем урожая, но и на такие показатели, как дигестия, степень пригодности свеклы к хранению, да и сами условия хранения, комментирует начальник чувашского филиала "Центра Агроаналитики" Минсельхоза России Олеся Афанасьева. "Качественные характеристики корнеплодов наряду с количественными в конечном счете и формируют общий объем готового продукта", — говорит она. По данным ИКАР, в среднем по России дигестия сахарной свеклы составила в сезоне 2022/23 (оценка на начало января) 16,6% против 17,1% в 2021/22-м, выход сахара — 13,8% против 14,4%, а его потери — 2,8% против 2,7% соответственно.

Урожай вырос почти у всех

Агрофирма "Прогресс" из Краснодарского края в 2022 году получила рекордную урожайность сахарной свеклы — 780 ц/га против 560 ц/га в 2021-м. "За 50 лет производства этой агрокультуры в нашем районе такого высокого показателя не было никогда! — подчеркивает гендиректор компании Александр Неженец. — Выйти на него удалось благодаря последовательному совершенствованию технологии выращивания свеклы, мы обучались у ведущих мировых производителей ее семян". Однако, признает руководитель, качество корнеплода в прошлом году хоть и было неплохим, содержание в нем сахара уступало показателю 2021-го: 14,3% против 15% соответственно. "Подвела погода: летом в течение месяца стояла жара выше +30 ?С, что вредно для свеклы", — поясняет он.

Хозяйства концерна "Покровский" (Краснодарский край) в этом сезоне получили по сахарной свекле лучшие результаты за последние пять лет. Максимальная урожайность агрокультуры на отдельных полях превышала 800 ц/га. А средний по группе показатель по сравнению с предыдущим сельхозгодом вырос более чем на 100 ц/га — c 538 до 640 ц/га. Всего было собрано 1,5 млн т свеклы — такой же показатель был получен годом ранее, притом что площади под ней в 2022-м были меньше, чем в 2021-м — 23,3 тыс. га против 26,8 тыс. га соответственно. "Часть полей по требованиям севооборота отдали под многолетние травы, так как земля должна отдыхать: сахарная свекла сильно разрушает гумус почвы, поэтому на одно и то же поле ее можно возвращать не ранее чем через пять лет, — рассказывает управляющий сахарной группой холдинга Михаил Пак. — Кроме того, мы постепенно меняем дислокацию посевов этой агрокультуры, чтобы они располагались максимально близко к одному из наших сахарных заводов, для упрощения логистики".

Также концерн получил хорошие показатели сахаристости, на некоторых полях выход сахара составлял 13 т/га. Средняя дигестия была на уровне 16%. Помимо этого, в сезоне 2022/23 "Покровский" продолжил техническое перевооружение хозяйств, выращивающих свеклу: были закуплены современные опрыскиватели, широкозахватные сеялки, функциональные междурядные культиваторы и другая техника. Все это в совокупности способствовало получению урожая не менее чем в 2021 году, несмотря на сокращение посевных площадей на 15%.

Нарастил валовой сбор сахарной свеклы и еще один крупный игрок сахарного рынка, работающий на Кубани, — "Агрокомплекс" им. Н. И. Ткачева. Урожай агрокультуры во всех хозяйствах компании увеличился на 13% по сравнению с показателем предыдущего года.

Агропредприятиями ГК "Продимекс" в 2022 году было собрано около 7,8 млн т свеклы, это на 30% больше, чем в 2021-м. Таким образом, доля собственного сырья в общем объеме переработки приблизилась к 80%. "Во время уборки сложились очень непростые погодные условия: постоянные осадки, чередование морозов и оттепелей значительно осложняли ситуацию, вывоз свеклы на ряд заводов будет продолжаться до середины января", — рассказывал гендиректор "Продимекса" Виктор Алексахин в конце декабря.

Тем не менее средняя урожайность в группе составила 515 ц/га, и почти во всех регионах присутствия холдинга она выше прошлогодней. Площади под свеклой в прошлом году тоже были больше, чем в позапрошлом, — на 3%. По словам Алексахина, расширение посевов связано с размерами полей в севообороте. "Качество сахарной свеклы в этом сезоне в целом тоже хорошее, но из-за неблагоприятной погоды осенью наши специалисты фиксируют снижение сахаристости примерно на 5% и отмечают высокую степень загрязнения корнеплодов", — делится он.

В ГК "Агротех-Гарант" (Воронежская, Белгородская области) площади под сахарной свеклой в прошлом году превысили 10 тыс. га — на 5% больше, чем годом ранее. Из-за сложных погодных условий хозяйства группы закончили уборку и вывоз урожая на 20 дней позже среднемноголетних сроков — только к 30 декабря. "По степени напряженности работы это была, пожалуй, самая сложная уборочная кампания в нашей практике", — признает президент компании Сергей Оробинский. В то же время урожайность получилась выше как позапрошлогодней, так и плановой — показатель в зачетном весе составил 550 ц/га. "Результат мог быть значительно выше, однако низкие температуры декабря (до -17 ?С), предопределили дополнительные потери и резко снизили фактически получаемую урожайность с 620 до 450 ц/га, — говорит он. — Качество убираемой сахарной свеклы по показателям загрязненности и сахаристости корнеплодов тоже было несколько хуже, чем годом ранее".

Предприятия ГК "ЭкоНива", выращивающие сахарную свеклу в Воронежской области, под урожай 2022 года засеяли агрокультурой более 5,3 тыс. га против 4,5 тыс. га в 2021-м. Всего в прошлом году собрано 291 тыс. т корнеплодов, что в 2,3 раза выше результата годом ранее. "Таких результатов удалось достичь за счет увеличения посевных площадей и значительного повышения урожайности: в 2022-м она составила 546 ц/га против 286 ц/га в 2021-м, — сообщает представитель холдинга. — Показатель сахаристости соответствовал плану". Собранный урожай отправлен на переработку на сахарные заводы партнеров.

А вот в компании "Делос" (в составе — Лопандинский сахарный завод в Брянской области и Залегощенский в Орловской), хозяйства которой находятся в нескольких регионах центральной России, валовой сбор свеклы и ее качество снизились, несмотря на то что уборка была закончена в традиционные сроки — до конца первой декады ноября. "Сев в прошлом году был позже, чем обычно, и агрокультуре не хватило времени, чтобы набрать вес и сахар в достаточном количестве, — объясняет гендиректор "Делоса" Владимир Гусев. — К тому же после уборки часть корнеплодов долго оставалась на полях, вывоз с полей продолжался до первой декады января, это тоже негативно сказалось на содержании сахара".

Новые сложности

Самым серьезным вызовом для российских участников свеклосахарного рынка в сезоне 2022/23 стало все, что связано с санкциями, говорит Иванов. Введенные ограничения сильно усложнили логистику импортных поставок средств производства, необходимых для отрасли, а также сбыт гранулированного свекловичного жома на основной рынок — в Евросоюз. Однако производители сахара ищут и находят пути решения возникающих проблем, утверждает эксперт. Например, начали изготавливать мелассированный жом, вывоз которого не запрещен. Правда, нужен он не всем, не в таких объемах и на него в ЕС есть ввозные пошлины, добавляет Иванов.

Новые проблемы с логистикой накладываются на те, которые существуют уже достаточно давно. "У России все еще не хватает терминалов на российской Балтике, приспособленных для перевалки аграрных сыпучих грузов: сахара-сырца, гранулированного жома, шрота, жмыха, зерна, — отмечает Иванов. — Сейчас строятся терминалы в Усть-Луге и в Высоцке, но, когда они заработают, пока неизвестно. Вероятно, не раньше конца 2023-го". Из-за дефицита мощностей экспортеры вынуждены использовать логистическую инфраструктуру или юга страны, или не слишком дружественной Прибалтики. Тем регионам, которые находятся недалеко от порта Новороссийск, в плане экспорта легче, так как они могут отгружать свою продукцию через этот порт. Те же, что расположены к северо-западу от линии Воронеж — Казань, могли бы отправлять свои грузы через российские терминалы на Балтике с гораздо меньшими издержками, чем сейчас через черноморский порт или страны Прибалтики. Новые аграрные терминалы заметно повысили бы экономику предприятий, которые находятся в относительной близости к Санкт-Петербургу, так как компании за счет снижения логистических издержек смогли бы продавать свою продукцию дороже, уверен эксперт.

Логистика морского контейнерного экспорта из России по-прежнему обходится намного дороже и сложнее, чем из других стран, ориентированных на внешние поставки. "Это проблема находится на стыке разных ведомств и организаций: Минсельхоза, Минтранса, ФТС, Погранслужбы, РЖД, портов и др. И пока решается крайне медленно", — говорит Иванов. Если в наступившем году удастся запустить один или несколько терминалов для отгрузок аграрной продукции на Балтике, то это станет серьезным прорывом и для аграрного сектора, и для сахарной отрасли, уверен он.

Однако, несмотря на все проблемы, связанные с санкциями, российским предприятиям удалось завезти семена сахарной свеклы, содержать технику в исправном состоянии и даже поднять продуктивность на 9% — выход сахара с гектара до 6,2 т, подчеркивает Иванов. "Это говорит о том, что отечественные сельхозпроизводители и сахарные заводы продолжают совершенствовать технологии, и есть вероятность того, что в перспективе они улучшат данный показатель до 8-9 т/га", — верит он.

Цены радуют

В первой половине этого сезона цены находились на комфортном уровне как для производителей сахара, так и для поставщиков сырья. Одна из причин, отмечает Иванов, в том, что государство приостановило регулирование цен на сахар, и с 1 сентября 2022-го были отменены запреты на его экспорт.

По данным отчетов региональных Минсельхозов, цены производителей на сахар на конец декабря составляли в среднем 47,6 тыс. руб./т с НДС, что на 21,2% ниже, чем в начале сезона 2022/23, в августе, и всего на 4,6% выше стоимости в декабре 2021-го, приводит цифры Афанасьева. "Таким образом, благодаря хорошему урожаю и прогнозам увеличения объемов выработки сахара по сравнению с предыдущим сельхозгодом цены на сахар полностью стабилизировались", — констатирует она. Эксперт полагает, что во второй половине сезона возможны корректировки цены в сторону увеличения, в том числе из-за того, что массовая переработка сахара завершится и заводы приостановят свою деятельность. Стимулировать повышение стоимости также будет необходимость наращивания оборотных средств к новой посевной кампании. "Основополагающим же балансирующим фактором весь сезон 2022/23 будет оставаться превышение выработки сахара над потреблением, — говорит Афанасьева. — Цена сахара к концу сельхозгода (конец июля 2023 года) будет зависеть от общей экономической ситуации в стране, в том числе от темпов роста цен на удобрения, нефтепродукты, запчасти и так далее".

Еще один немаловажный аспект — погодно-климатический: условия во время посевных работ, запасы влаги, глубина промерзания почвы в зимний период, перечисляет эксперт "Центра Агроаналитики". Все это наравне с температурным режимом весенних месяцев будет оказывать влияние на сроки и площадь сева сахарной свеклы. "И именно эта информация станет основополагающей при формировании стоимости сахара ближе к лету и к концу сезона", — полагает Афанасьева.

По наблюдениям Михаила Пака, в конце декабря оптовые цены на сахар находились в пределах 50-55 тыс. руб./т. "Как производителей, нас этот уровень полностью устраивает", — отмечал он тогда.

Минсельхоз себестоимость производства сахара в этом сезоне в центральных регионах страны оценивал в пределах 47-48 руб./кг, напоминает Гусев. Но для предприятий, которые продолжают вывозить сырье с полей и после Нового года, показатель может быть выше, считает он. "Пока сложно сказать, насколько комфортными для отрасли являются сложившиеся цены на сахар, хотя наверняка текущий сезон будет хуже предыдущего из-за существенного увеличения себестоимости", — полагает Гусев.

По мнению руководителя, затраты на производство сахарной свеклы и сахара для компаний, которые сами выращивают сырье для своих заводов, выросли из-за двух факторов. Во-первых, в прошлом году в марте производители сахарной свеклы закупали семена, запчасти, технику по высоким ценам из-за низкого курса рубля. "Ожидалось, что рубль ослабнет еще сильнее, поэтому все компоненты для посевной закупались по тем ценам, которые сложились на тот момент", — напоминает Гусев. Во-вторых, погодные условия препятствовали вывозу сахарной свеклы с полей, заводы приходилось останавливать на несколько дней, ломалась техника, а это тоже дополнительные расходы.

Цена реализации сахара в первой половине сезона 2022/23 полностью устраивала агрофирму "Прогресс". "Хорошо, что государство приостановило ограничения на него, — говорит Александр Неженец. — Рентабельность сахарной свеклы тоже получилась высокая, относительно другой производимой нами растениеводческой продукции эта агрокультура находится на первом вместе". Главным образом такой результат компания получила благодаря высокой урожайности. Предприятие работает с Курганинским сахарным заводом по системе гарнцевого сбора: сдает свеклу на переработку, получает патоку и жом — сырой и гранулированный — для животноводства. А сахар, полученный из сырья, выращенного "Прогрессом", прямо с завода отправляется покупателям агрофирмы, сообщает руководитель.

Возделывание сахарной свеклы в этом сезоне в целом рентабельно, соглашается Оробинский. За прошедший период сезона показатель составил порядка 25%, но он был бы еще выше, если бы затраты — особенно на уборку и перевозку урожая — не увеличились так значительно. "По итогам сельхозгода все же надеемся сохранить рентабельность на уровне 20-25%, что делает агрокультуру весьма привлекательной для производства", — подчеркивает он.

Сколько будет сахара?

Переработка свеклы урожая 2022 года продлится на некоторых заводах до февраля, а сиропа и мелассы — до августа, информирует Евгений Иванов. По прогнозу ИКАР, всего в сезоне 2022/23 Россия произведет порядка 6,35 млн т сахара с учетом переработки сиропа и мелассы.

Увеличение объемов сырья напрямую влияет на продолжительность работы сахарных заводов, обращает внимание Олеся Афанасьева. Согласно данным Союзроссахара, на конец 2022 года переработку завершили 15 сахарных заводов, годом ранее в это время — уже 37 предприятий выработали все имевшееся сырье. Интенсивность обработки корнеплодов и выработки сахара были максимальными. По оценке Минсельхоза, производство сахара в текущем сезоне может составить более 6,3 млн т, отмечает эксперт. "Этого будет достаточно для обеспечения внутренних потребностей страны, так как объем внутреннего потребления сладкого продукта оценивается в 5,9 млн т", — дополняет она.

В составе "Покровского" производство сахара осуществляют три предприятия в Краснодарском крае: "Каневсксахар", "Тимашевский сахарный завод" и СК "Курганинский". В этом сельхозгоду их производственные линии работали практически на полную мощность, к концу ноября уже завершили переработку и перешли к обслуживанию оборудования и подготовке к консервации, рассказывает Михаил Пак. "Таким образом, сезон мы отработали за 110-115 дней, без сбоев и остановок, — констатирует он. — С учетом графика уборки агрокультуры это оптимальные сроки, которые позволили нам значительно увеличить эффективность работы предприятий". Всего заводами концерна было освоено 2 млн т свеклы и выпущено 250 тыс. т сахара. Это на четверть больше, чем годом ранее, когда при тех же объемах переработки (более 1,9 млн т), но низкой дигестии свеклы компания получила чуть более 200 тыс. т готового продукта.

Заводов меньше — сахара больше

По данным ИКАР, в сезоне 2022/23 в России работало 65 сахарных заводов. С момента распада СССР закрылось 31 предприятие. "Примеров их реиндустриализации нет, несмотря на то что сахарный завод — это газопровод, электростанция, электросеть, железнодорожные пути, автодороги, локальная социальная инфраструктура, снабжение ближайшего жилья электричеством и теплом, — перечисляет Евгений Иванов. — Есть вероятность, что в ближайшие годы еще порядка 10 неэффективных предприятий могут быть закрыты, но Россия при этом будет в состоянии делать до 8 млн т сахара".

Сахарный завод "Свобода", входящий в структуру холдинга "Прогресс Агро" (Краснодарский край), на начало декабря прошлого года переработал рекордный для предприятия 1 млн т сахарной свеклы и готовился принять еще более 70 тыс. т сырья. Сезон для предприятия начался 31 июля. Спустя месяц завод вышел на заданную производственную мощность в 7,4 тыс. т сырья в сутки и практически весь сельхозгод работал в таком режиме. Объем выработанного за сезон сахара на начало декабря оценивался более чем в 130 тыс. т, что на 51% больше, чем в 2021/22-м. Также компания произвела более 36,7 тыс. т гранулированного жома.

"Продимекс" ожидает произвести свыше 1,2 млн т сахара, что почти на 20% больше, чем годом ранее. "Мы планируем завершить переработку сахарной свеклы в третьей декаде января", — говорил в начале этого месяца Алексахин. Урожай прошлого сезона был переработан в аналогичные сроки, добавлял он.

Заводы "Делоса" планировали закончить переработку сахарной свеклы 5 января, однако процесс затянулся из-за сложностей с вывозом сырья. Лопандинский сахарный завод компании, который завершил сезон первым, произвел 25 тыс. т сахара. Залегощенский в конце первой декады января еще продолжает работать.

Площади свеклы могут вырасти

Под урожай текущего года посевы сахарной свеклой будут увеличиваться, прогнозирует Иванов. Экономика зерновых и масличных сильно просела, в том числе по причине государственного зарегулирования этих отраслей. Рентабельность производства свеклы тоже несколько снизилась из-за увеличения издержек, но в меньшей степени. Однако наращивать площади более чем на 7-8% будет не очень хорошим решением, предупреждает эксперт. "Комфортно наша страна сможет экспортировать порядка 600 тыс. т сахара, а потребление внутри страны составляет около 5,8 млн т. Если же производство сахара превысит 6,8 млн т, то необходимость крупных объемов вывоза будет сильно давить на цены сахара и свеклы", — разъясняет он.

В 2022 году площадь сахарной свеклы составила 1,03 млн га — на 3,2% больше, чем в 2021-м, напоминает Афанасьева. Минсельхоз ожидает, что в 2023-м тенденция расширения посевов продолжится. Положительной динамике будет способствовать в том числе господдержка сельхозпроизводителей, считает эксперт.

Аграрии, опрошенные "Агроинвестором", если и планируют увеличивать площади, то незначительно. Так, в "Продимекс" они останутся на уровне 2022-го. "Прогресс" тоже не собирается наращивать посевы сахарной свеклы — в течение последних пяти лет они в агрофирме не меняются. "Гораздо важнее сохранить полученный показатель урожайности и работать над повышением качества агрокультуры", — подчеркивает Александр Неженец.

В "Покровском" сахарная свекла уже занимает около 10% общей посевной площади, и менять эту пропорцию или вносить корректировки в севооборот компания не планирует. Агрономы концерна разработали уникальную технологию обработки почвы, которая позволяет ежегодно получать стабильно высокие показатели и закрывать потребности сахарных заводов в собственном сырье, утверждает Михаил Пак.

А вот "Агротех-Гарант" рассчитывает увеличить посевы на 5-7%. Этому способствует сложившаяся конъюнктура рынка. "Вместе с тем пугает тот факт, что стоимость затрат на уборку и перевозку корнеплодов выросла на 40%, — признает Оробинский. — В качестве возможных дополнительных рисков, связанных с возделыванием свеклы, следует назвать дефицит запчастей и значительное снижение сервисного обслуживания уборочных комбайнов и погрузочной техники, поскольку, к сожалению, вся эта техника только импортного производства".

Все вызовы прошлого года остаются, предупреждает Иванов. "Есть опасения, что нам перестанут поставлять семена, сельхозтехнику, оборудование для сахарных заводов, запчасти. Все это часто импортное, и не всегда есть альтернатива в дружественных странах", — отмечает он.

Между тем "Прогресс" к посевной готов на 100%. Семена сахарной свеклы были оплачены уже в конце декабря, удобрения закуплены в полном объеме, СЗР — на 75%. "Но вот запчасти и обслуживание техники подорожало от 50 до 200% в зависимости от позиций, есть проблемы и с их получением, усложнилась логистика", — перечисляет риски Неженец. В то же время в компании есть определенность по поводу того, с кем она будет работать по поставкам этих средств производства и что необходимо сделать. По предварительным оценкам руководителя, затраты на посевную в 2023 году по сравнению с прошлым годом вырастут примерно на 20-25%.

Хозяйства "Покровского" тоже практически полностью обеспечены азотными удобрениями для весенней подкормки, приобретены семена, продолжается ремонт и обслуживание техники. "Этот процесс пока идет сложно, запчасти выросли в цене и доставляются с задержками, — вторит Михаил Пак Александру Неженцу. — Однако более 50% парка необходимых машин у нас уже отремонтировано и готово к новому сезону, по остальным работы еще ведутся". К весне все хозяйства завершат ремонт и выведут всю необходимую технику в поле, уверен топ-менеджер.

Негативное влияние на отрасль оказывает и текущая геополитическая ситуация. Из-за постоянных обстрелов один из курских сахарных заводов этом сезоне не работал, напоминает Иванов. По этой же причине не были убраны некоторые приграничные поля с сахарной свеклой в Курской и Белгородской областях. Находиться там людям и технике было просто опасно. В таких условиях всем игрокам рынка нужно тщательно планировать все процессы производства и финансирования, заранее находить деньги на покупку всего необходимого и выстраивать логистику снабжения, рекомендует эксперт.