13 декабря в Москве компания CREON Chemicals при поддержке CREON Capital провела Тринадцатую международную конференцию "Сера и серная кислота 2018".

Химическая и фармацевтическая промышленность » Химическая промышленность

Транспорт и логистика » Железнодорожный транспорт

Строительство » Страны ближнего зарубежья

Транспорт и логистика » Железнодорожный транспорт

Строительство » Страны ближнего зарубежья

Высокие показатели добычи нефти и газа и повышенный спрос на фосфорные удобрения обеспечивают уверенный рост выработки серы и производства серной кислоты. Российские рынки данных продуктов продолжают развиваться. Вопросы, много лет стоявшие перед участниками отрасли, постепенно решаются: набирают обороты альтернативные способы использования серы в сегменте строительных и дорожно-строительных материалов, а ситуация с выбытием цистерн под жидкую серу урегулировалась за счет потребителя. Производители серной кислоты наращивают мощности, некоторые сернокислотные системы реконструированы. Удастся ли игрокам отрасли сохранить то, к чему шли долгие годы или на месте решенных проблем появятся новые?

13 декабря в Москве компания CREON Chemicals при поддержке CREON Capital провела Тринадцатую международную конференцию "Сера и серная кислота 2018". Спонсором мероприятия выступила компания P&P Industrietechnik, стратегическим партнером стало агентство "Коммуникации", генеральным информационным партнером мероприятия – журнал "Нефть и Капитал" и портал RCC.

"Производство и потребление серы и серной кислоты растет, цены стабилизировались, Небольшие проблемы есть лишь с логистикой, но в целом в отрасли все хорошо, и наша главная задача на сегодняшний день – сохранить положительные тенденции развития путем консолидации работы производителей, потребителей, поставщиков товара, технологий и оборудования", – открыла конференцию генеральный директор CREON Chemicals Ольга Журавлева.

Сохранить достигнутое

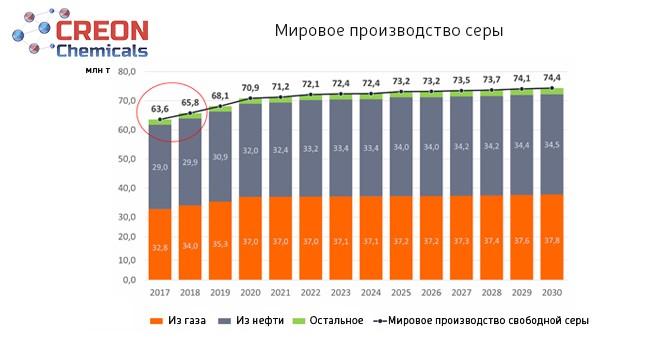

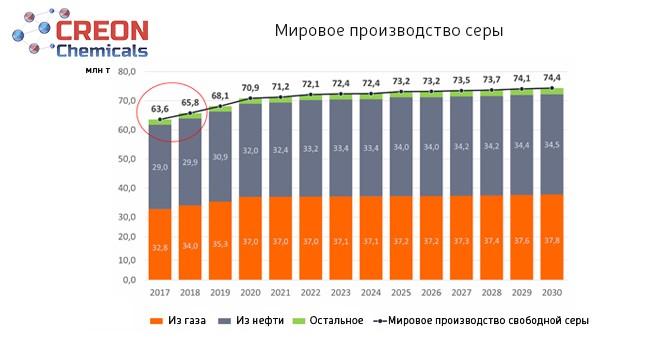

Мероприятие началось с традиционного обзора мирового рынка серы и серной кислоты, который представила руководитель отдела аналитики компании Fertecon Марина Симонова. Мировое производство серы из газа, по данным эксперта, в 2018 г. составило 34 млн т, из нефти чуть меньше – 29.9 млн т, и 1.9 млн т серы добывалось из других источников. По возможному прогнозу, озвученному на конференции г-жой Симоновой, мировое производство серы будет только расти и к 2030 г., если учитывать все источники, составит 74.4 млн т, из которых 19% будут составлять нефтяные источники и 15% – газ. Сильный скачок цен на серу в конце 2018 г. спровоцирован ценами не только на нефть и газ, но и на капролактам и фосфорные удобрения.

Крупнейшими экспортерами на мировом рынке по-прежнему остаются Китай, Россия и США. Экспорт серы из России сократился в 2018 г. до 3.1 млн т в связи с сокращением поставок на рынки Марокко и Туниса. В то же время отгрузки в Бразилию, Китай, США, а также страны Европы в этом году частично компенсировали вытеснение российской серы с африканского рынка.

Эксперт связала снижение экспорта с тем, что торговый маршрут по Африке теперь взят ОАЭ и частично Казахстаном, а транспортировка серы по системе каналов в порт Кавказ была прервана из-за высокого спроса на баржи, необходимые для зерна. Помимо прочего, снижение обусловлено и небольшим повышением внутреннего спроса на серу со стороны российских потребителей.

По итогам 2018 г. ожидается незначительное сокращение импорта серы из Китая до 10.9 млн т по сравнению с 11.2 млн т в 2017 г. На сегодняшний день импорт продукта оттуда составляет 35% от общего мирового значения, что и оказывает серьезное влияние на колебание цен. Также г-жа Симонова отметила, что на мировом рынке обострится конкуренция в связи с тем, что Ближний Восток и Центральная Азия планируют укреплять свои позиции.

Среднегодовой прирост добычи нефтяного сырья на территории РФ в период с 2010 по 2016 гг. составлял порядка 1-2%, в результате чего добыча с 505.2 млн т увеличилась до 547 млн т, сообщила главный специалист отдела мониторинга нефтяной и газовой промышленности ЦДУ ТЭК Ольга Вронская. В 2017 г. показатели снизились на 0.04%, но, по прогнозу эксперта, в 2018 г. могут увеличиться на 1.5% до 555 млн т в численном выражении.

Говоря о динамике добычи нефти и газового конденсата российскими компаниями, г-жа Вронская предположила, что в 2018 г. показатели "Роснефть" увеличатся до 194.4 млн т (+6.1%), "Лукойл" до 82.2 млн т (+0.6%).

Общее производство серы из газового сырья в 2018 г. может достичь 5.5 млн т. Производство серы из нефтяного сырья увеличится на 12% по отношению к 2017 г. и, по прогнозу эксперта, составит около 955 тыс. т в 2018 г.

По данным исследовательских агентств, за десять месяцев 2018 г. на рынок РФ всего поставлено около 2.7 млн т серы, при этом в текущем году общая поставка по данному рынку ожидается порядка 3.3 млн т серы, об этом рассказал заместитель генерального директора по реализации и логистике компании "Газпром сера" Николай Гуревич.

Эксперт отметил, что главным поставщиком серы в России, который занимает 87% рынка является компания "Газпром сера", 5% – у казахской компании "Тенгизшевройл", 3% – "Роснефть" и 5% распределили между собой другие поставщики. Доли товарных форм серы в реализации компании "Газпром сера" распределились в следующем процентном соотношении: 69% – жидкая, 17% – гранулированная и 14% – комовая.

Основными покупателями жидкой серы, на долю которых совместно приходится 93% от общего объема реализации являются компании "Апатит", "Воскресенские МУ" и "Еврохим-БМУ". Основные покупатели твердой серы с совместной долей 97% от общего объема реализации – "Апатит", "Фосфорит", "Метахим", "Азот".

С обзорным докладом по рынку серной кислоты выступила директор департамента аналитики группы CREON Лола Огрель, сообщив, что выпуск H2SO4 в РФ увеличивается уже третий год подряд, но темпы роста производства падают. После бурного роста производства в 2016 г. на 12% в 2017 г. было увеличение на 7%, а 2018 г., вероятнее всего, закончится с прибавкой 6%. Общее производство по итогам 2018 г. должно превысить отметку в 13 млн т – это рекордное для России значение.

Рост производства эксперт связала с расширением действующих мощностей за счет проведения модернизации установок. В конце 2017 г. "Воскресенские минеральные удобрения" завершили работы по увеличению выработки серной кислоты до 1.5 т в сутки, таким образом, мощности выросли на 50 тыс. т. Балаковский филиал "Апатит" в сентябре текущего года завершил коренную модернизацию одной из установок, в результате чего ее мощность возросла с 600 тыс. т/год до 900 тыс. т/год, вполне возможно, что модернизированная установка сможет производить до 1 млн т серной кислоты в год.

В настоящее время в России 37 производителей серной кислоты, не считая предприятий, перерабатывающих отработанную кислоту. На долю пяти крупнейших компаний приходится свыше 60% от общего объема производства. Объемы внешней торговли данным продуктом невелики: доля экспорта в производстве составляет меньше 2%, а доля импорта в потреблении не достигает и 1%.

Рынок H2SO4 в РФ выступающая назвала рынком собственного потребления. На долю внутризаводского использования в 2017 г. пришлось 8.8 млн т, а это около 70% выпускаемого продукта. В текущем году для собственных нужд предприятиями-производителями будет использовано 9.4 млн т, и, конечно, прежде всего речь идет о компаниях, выпускающих фосфорные удобрения, т.к. они являются основным сегментом потребления серной кислоты.

В 2013 г. падение цен на фосфорные удобрения спровоцировало сокращение как производства, так и потребления серной кислоты на российском рынке. Бурный рост цен в 2015 г. дал толчок развитию рынка, и, начиная с 2015 г., производство фосфоросодержащих удобрений в РФ стабильно растет, потребление серной кислоты соответственно тоже. В 2018 г. выпуск данного типа удобрений может достигнуть 4 млн т, против 3.87 млн т годом ранее.

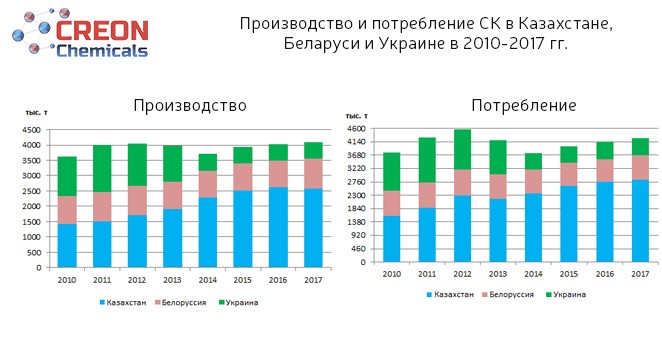

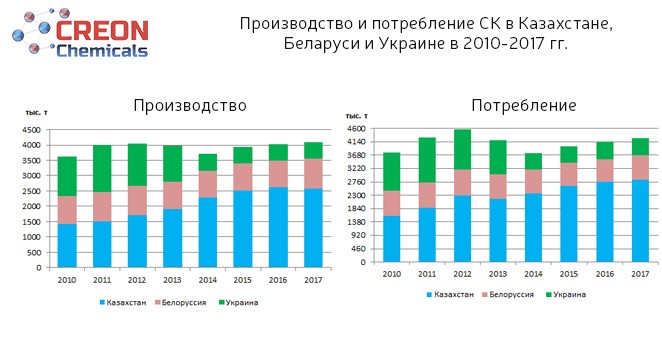

Выступающая назвала Казахстан крупнейшим производителем и потребителем СК в СНГ после России. Мощности по ее производству имеются на пяти предприятиях и составляют 4 млн т в год, а реальный выпуск продукции в 2016-2018 гг. – около 2.6 млн т, таким образом, мощности загружены примерно на 65%.

Мощности трех белорусских производителей серной кислоты, в свою очередь, составляют 1.15 млн т/год, а их загрузка в 2017 г. составила 85%. Основной способ производства – обжиг серы. Рынок в этой стране профицитный, импорт практически отсутствует, а экспорт, напротив, с каждым годом увеличивается – в 2017 г. его доля в производстве составила 14.4%, а десятью годами ранее – лишь 5%. Основные потребители белорусской СК – Украина, Литва и уже несколько лет Россия.

Мощности украинских производителей загружены на 45%, а производство с 2014 г. сократилось более чем в два раза, когда Украина потеряла "Крымский Титан", и теперь держится на уровне 530-550 тыс. т. Украинский рынок все годы был дефицитным, однако с 2014 г. произошел резкий рост импорта, и в настоящее время основной поставщик Беларусь, поставки из России резко сократились. Для поддержки отечественных производителей Межведомственная комиссия по международной торговле ввела квоту на импорт серной кислоты и олеума из Беларуси в размере 30.8 тыс. т, России – 8.6 тыс. т, других стран – 4.3 тыс. т. Такие квоты будут действовать до конца августа 2019 г., а потом немного вырастут.

Предприятиями Узбекистана ежегодно производится и потребляется более 1 млн т серной кислоты. Основные сферы потребления – фосфорные удобрения, а также добыча урана и золота. В ближайшие годы, как рассказала г-жа Огрель, следует ожидать роста потребления продукта для производства удобрений в Узбекистане.

Выпуск удобрений также развивается и в Туркменистане. Их единственный производитель Туркменабадский химзавод в 2016 г. открыл новый цех по производству СК мощностью 500 тыс. т/год, в планах химкомбината построить еще один цех по производству фосфорных удобрений мощностью 300 тыс. т/год., что приведет к росту потребления серной кислоты.

Без технологий далеко не увезешь

Руководитель отдела продаж и качества компании P&P Industrietechnik Мартин Йокс представил доклад об экологически чистых и экономически эффективных установках для производства регенерации серной кислоты. Г-н Йокс сообщил, что процесс проектирования и разработки оборудования для установок проходит передовые технологические этапы, в результате чего установки работают практически без выбросов и становятся высоконадежными и доступными для производителей.

Среди главных особенностей таких установок выступающий выделил: использование собственного катализатора и "влажной технологии", которая дает на 25% больше энергии с восстановлением гидрации по сравнению с обычным "сухим" процессом и конденсацию на стеклянных трубках, восстанавливающую энергию; применение различных газов (вместо воздуха на сжигание), которые поддерживают автотермический процесс вместо использования первичной энергии; низкую потребность в пространстве благодаря концентрации газа сверху и оребренную трубку теплообменника для расплавленной соли, чье использование в реакторах высокого давления является более целесообразным.

Говоря об экономическом аспекте, представитель P&P Industrietechnik отметил, что при текущих ценах на серную кислоту на мировом рынке себестоимость технологии на единицу продукции составляет от рыночной цены, что даст быструю окупаемость. Использование правильной технологии и оборудования для производства кислоты высокого качества окупит себя.

Представитель компании Sharplex Filters (Индия) Андрей Корчемкин рассказал аудитории о современных технологиях фильтрации серы при производстве серной кислоты, которые обеспечивают очистку до содержания золы и органики в готовом фильтрате 10 ppm. Всего в текущем году компанией изготовлено семь фильтров серы для российских компаний.

Sharplex также производит широкую гамму оборудования для фильтрации: свечные фильтры, плунжерные, фильтры обратной промывки для грубой очистки воды, в частности оборотной. Sharplex изготавливает надежные фильтровальные пластины для фильтров любых производителей.

Еще одна тема, которая заботит производителей и потребителей серы – транспортировка продукта. Руководитель проекта компании "Новые технологии в перевозках" Тимур Джаркенов представил участникам конференции доклад о безопасной транспортировке серы в мягком многооборотном контейнере МК-14-10. Технические характеристики мягкого контейнера для сыпучих грузов позволяют перевозить до 14 т груза (полезный объем 13 м3). Контейнеры МК герметичны, имеют международное признание и включены в Рекомендации типовых правил ООН по перевозке опасных грузов.

Парк контейнеров МК составляет более 30 тыс. шт., которыми за десять лет перевезено более 18 млн т грузов. Объем отгрузок за прошедший год, по словам представителя компании, составил около 2.5 млн т. Срок внедрения технологий в компании, которые занимаются перевозкой грузов, составляет три месяца, за это время, как утверждает г-н Джаркенов, происходит полное планирование технологического цикла, обучение персонала работе с технологией и адаптация существующей инфраструктуры клиента для применения технологии МК.

Помогут ли уже существующие и новые технологии в перевозках полностью решить проблему с логистикой – покажет время, но общее состояние рынка в сегодняшних реалиях не оставляет повода для беспокойства.

13 декабря в Москве компания CREON Chemicals при поддержке CREON Capital провела Тринадцатую международную конференцию "Сера и серная кислота 2018". Спонсором мероприятия выступила компания P&P Industrietechnik, стратегическим партнером стало агентство "Коммуникации", генеральным информационным партнером мероприятия – журнал "Нефть и Капитал" и портал RCC.

"Производство и потребление серы и серной кислоты растет, цены стабилизировались, Небольшие проблемы есть лишь с логистикой, но в целом в отрасли все хорошо, и наша главная задача на сегодняшний день – сохранить положительные тенденции развития путем консолидации работы производителей, потребителей, поставщиков товара, технологий и оборудования", – открыла конференцию генеральный директор CREON Chemicals Ольга Журавлева.

Сохранить достигнутое

Мероприятие началось с традиционного обзора мирового рынка серы и серной кислоты, который представила руководитель отдела аналитики компании Fertecon Марина Симонова. Мировое производство серы из газа, по данным эксперта, в 2018 г. составило 34 млн т, из нефти чуть меньше – 29.9 млн т, и 1.9 млн т серы добывалось из других источников. По возможному прогнозу, озвученному на конференции г-жой Симоновой, мировое производство серы будет только расти и к 2030 г., если учитывать все источники, составит 74.4 млн т, из которых 19% будут составлять нефтяные источники и 15% – газ. Сильный скачок цен на серу в конце 2018 г. спровоцирован ценами не только на нефть и газ, но и на капролактам и фосфорные удобрения.

Крупнейшими экспортерами на мировом рынке по-прежнему остаются Китай, Россия и США. Экспорт серы из России сократился в 2018 г. до 3.1 млн т в связи с сокращением поставок на рынки Марокко и Туниса. В то же время отгрузки в Бразилию, Китай, США, а также страны Европы в этом году частично компенсировали вытеснение российской серы с африканского рынка.

Эксперт связала снижение экспорта с тем, что торговый маршрут по Африке теперь взят ОАЭ и частично Казахстаном, а транспортировка серы по системе каналов в порт Кавказ была прервана из-за высокого спроса на баржи, необходимые для зерна. Помимо прочего, снижение обусловлено и небольшим повышением внутреннего спроса на серу со стороны российских потребителей.

По итогам 2018 г. ожидается незначительное сокращение импорта серы из Китая до 10.9 млн т по сравнению с 11.2 млн т в 2017 г. На сегодняшний день импорт продукта оттуда составляет 35% от общего мирового значения, что и оказывает серьезное влияние на колебание цен. Также г-жа Симонова отметила, что на мировом рынке обострится конкуренция в связи с тем, что Ближний Восток и Центральная Азия планируют укреплять свои позиции.

Среднегодовой прирост добычи нефтяного сырья на территории РФ в период с 2010 по 2016 гг. составлял порядка 1-2%, в результате чего добыча с 505.2 млн т увеличилась до 547 млн т, сообщила главный специалист отдела мониторинга нефтяной и газовой промышленности ЦДУ ТЭК Ольга Вронская. В 2017 г. показатели снизились на 0.04%, но, по прогнозу эксперта, в 2018 г. могут увеличиться на 1.5% до 555 млн т в численном выражении.

Говоря о динамике добычи нефти и газового конденсата российскими компаниями, г-жа Вронская предположила, что в 2018 г. показатели "Роснефть" увеличатся до 194.4 млн т (+6.1%), "Лукойл" до 82.2 млн т (+0.6%).

Общее производство серы из газового сырья в 2018 г. может достичь 5.5 млн т. Производство серы из нефтяного сырья увеличится на 12% по отношению к 2017 г. и, по прогнозу эксперта, составит около 955 тыс. т в 2018 г.

По данным исследовательских агентств, за десять месяцев 2018 г. на рынок РФ всего поставлено около 2.7 млн т серы, при этом в текущем году общая поставка по данному рынку ожидается порядка 3.3 млн т серы, об этом рассказал заместитель генерального директора по реализации и логистике компании "Газпром сера" Николай Гуревич.

Эксперт отметил, что главным поставщиком серы в России, который занимает 87% рынка является компания "Газпром сера", 5% – у казахской компании "Тенгизшевройл", 3% – "Роснефть" и 5% распределили между собой другие поставщики. Доли товарных форм серы в реализации компании "Газпром сера" распределились в следующем процентном соотношении: 69% – жидкая, 17% – гранулированная и 14% – комовая.

Основными покупателями жидкой серы, на долю которых совместно приходится 93% от общего объема реализации являются компании "Апатит", "Воскресенские МУ" и "Еврохим-БМУ". Основные покупатели твердой серы с совместной долей 97% от общего объема реализации – "Апатит", "Фосфорит", "Метахим", "Азот".

С обзорным докладом по рынку серной кислоты выступила директор департамента аналитики группы CREON Лола Огрель, сообщив, что выпуск H2SO4 в РФ увеличивается уже третий год подряд, но темпы роста производства падают. После бурного роста производства в 2016 г. на 12% в 2017 г. было увеличение на 7%, а 2018 г., вероятнее всего, закончится с прибавкой 6%. Общее производство по итогам 2018 г. должно превысить отметку в 13 млн т – это рекордное для России значение.

Рост производства эксперт связала с расширением действующих мощностей за счет проведения модернизации установок. В конце 2017 г. "Воскресенские минеральные удобрения" завершили работы по увеличению выработки серной кислоты до 1.5 т в сутки, таким образом, мощности выросли на 50 тыс. т. Балаковский филиал "Апатит" в сентябре текущего года завершил коренную модернизацию одной из установок, в результате чего ее мощность возросла с 600 тыс. т/год до 900 тыс. т/год, вполне возможно, что модернизированная установка сможет производить до 1 млн т серной кислоты в год.

В настоящее время в России 37 производителей серной кислоты, не считая предприятий, перерабатывающих отработанную кислоту. На долю пяти крупнейших компаний приходится свыше 60% от общего объема производства. Объемы внешней торговли данным продуктом невелики: доля экспорта в производстве составляет меньше 2%, а доля импорта в потреблении не достигает и 1%.

Рынок H2SO4 в РФ выступающая назвала рынком собственного потребления. На долю внутризаводского использования в 2017 г. пришлось 8.8 млн т, а это около 70% выпускаемого продукта. В текущем году для собственных нужд предприятиями-производителями будет использовано 9.4 млн т, и, конечно, прежде всего речь идет о компаниях, выпускающих фосфорные удобрения, т.к. они являются основным сегментом потребления серной кислоты.

В 2013 г. падение цен на фосфорные удобрения спровоцировало сокращение как производства, так и потребления серной кислоты на российском рынке. Бурный рост цен в 2015 г. дал толчок развитию рынка, и, начиная с 2015 г., производство фосфоросодержащих удобрений в РФ стабильно растет, потребление серной кислоты соответственно тоже. В 2018 г. выпуск данного типа удобрений может достигнуть 4 млн т, против 3.87 млн т годом ранее.

Выступающая назвала Казахстан крупнейшим производителем и потребителем СК в СНГ после России. Мощности по ее производству имеются на пяти предприятиях и составляют 4 млн т в год, а реальный выпуск продукции в 2016-2018 гг. – около 2.6 млн т, таким образом, мощности загружены примерно на 65%.

Мощности трех белорусских производителей серной кислоты, в свою очередь, составляют 1.15 млн т/год, а их загрузка в 2017 г. составила 85%. Основной способ производства – обжиг серы. Рынок в этой стране профицитный, импорт практически отсутствует, а экспорт, напротив, с каждым годом увеличивается – в 2017 г. его доля в производстве составила 14.4%, а десятью годами ранее – лишь 5%. Основные потребители белорусской СК – Украина, Литва и уже несколько лет Россия.

Мощности украинских производителей загружены на 45%, а производство с 2014 г. сократилось более чем в два раза, когда Украина потеряла "Крымский Титан", и теперь держится на уровне 530-550 тыс. т. Украинский рынок все годы был дефицитным, однако с 2014 г. произошел резкий рост импорта, и в настоящее время основной поставщик Беларусь, поставки из России резко сократились. Для поддержки отечественных производителей Межведомственная комиссия по международной торговле ввела квоту на импорт серной кислоты и олеума из Беларуси в размере 30.8 тыс. т, России – 8.6 тыс. т, других стран – 4.3 тыс. т. Такие квоты будут действовать до конца августа 2019 г., а потом немного вырастут.

Предприятиями Узбекистана ежегодно производится и потребляется более 1 млн т серной кислоты. Основные сферы потребления – фосфорные удобрения, а также добыча урана и золота. В ближайшие годы, как рассказала г-жа Огрель, следует ожидать роста потребления продукта для производства удобрений в Узбекистане.

Выпуск удобрений также развивается и в Туркменистане. Их единственный производитель Туркменабадский химзавод в 2016 г. открыл новый цех по производству СК мощностью 500 тыс. т/год, в планах химкомбината построить еще один цех по производству фосфорных удобрений мощностью 300 тыс. т/год., что приведет к росту потребления серной кислоты.

Без технологий далеко не увезешь

Руководитель отдела продаж и качества компании P&P Industrietechnik Мартин Йокс представил доклад об экологически чистых и экономически эффективных установках для производства регенерации серной кислоты. Г-н Йокс сообщил, что процесс проектирования и разработки оборудования для установок проходит передовые технологические этапы, в результате чего установки работают практически без выбросов и становятся высоконадежными и доступными для производителей.

Среди главных особенностей таких установок выступающий выделил: использование собственного катализатора и "влажной технологии", которая дает на 25% больше энергии с восстановлением гидрации по сравнению с обычным "сухим" процессом и конденсацию на стеклянных трубках, восстанавливающую энергию; применение различных газов (вместо воздуха на сжигание), которые поддерживают автотермический процесс вместо использования первичной энергии; низкую потребность в пространстве благодаря концентрации газа сверху и оребренную трубку теплообменника для расплавленной соли, чье использование в реакторах высокого давления является более целесообразным.

Говоря об экономическом аспекте, представитель P&P Industrietechnik отметил, что при текущих ценах на серную кислоту на мировом рынке себестоимость технологии на единицу продукции составляет от рыночной цены, что даст быструю окупаемость. Использование правильной технологии и оборудования для производства кислоты высокого качества окупит себя.

Представитель компании Sharplex Filters (Индия) Андрей Корчемкин рассказал аудитории о современных технологиях фильтрации серы при производстве серной кислоты, которые обеспечивают очистку до содержания золы и органики в готовом фильтрате 10 ppm. Всего в текущем году компанией изготовлено семь фильтров серы для российских компаний.

Sharplex также производит широкую гамму оборудования для фильтрации: свечные фильтры, плунжерные, фильтры обратной промывки для грубой очистки воды, в частности оборотной. Sharplex изготавливает надежные фильтровальные пластины для фильтров любых производителей.

Еще одна тема, которая заботит производителей и потребителей серы – транспортировка продукта. Руководитель проекта компании "Новые технологии в перевозках" Тимур Джаркенов представил участникам конференции доклад о безопасной транспортировке серы в мягком многооборотном контейнере МК-14-10. Технические характеристики мягкого контейнера для сыпучих грузов позволяют перевозить до 14 т груза (полезный объем 13 м3). Контейнеры МК герметичны, имеют международное признание и включены в Рекомендации типовых правил ООН по перевозке опасных грузов.

Парк контейнеров МК составляет более 30 тыс. шт., которыми за десять лет перевезено более 18 млн т грузов. Объем отгрузок за прошедший год, по словам представителя компании, составил около 2.5 млн т. Срок внедрения технологий в компании, которые занимаются перевозкой грузов, составляет три месяца, за это время, как утверждает г-н Джаркенов, происходит полное планирование технологического цикла, обучение персонала работе с технологией и адаптация существующей инфраструктуры клиента для применения технологии МК.

Помогут ли уже существующие и новые технологии в перевозках полностью решить проблему с логистикой – покажет время, но общее состояние рынка в сегодняшних реалиях не оставляет повода для беспокойства.